ČBA Hypomonitor: Nové hypotéky s novým rokem nezvolnily

Stále silný lednový objem poskytnutých hypoték navzdory sezónnímu poklesu

„Na chování domácností je vidět, jak sledují vývoj na nemovitostním trhu. Ceny bytů a domů loni zrychlily růst, který při omezené nabídce nových projektů může pokračovat i v roce 2025. Klienti svá rozhodnutí o novém bydlení urychlují, protože váhání s nákupem se může v příštích měsících ve výsledku prodražit. Proto i v obvykle slabším lednu zájem o hypotéky pokračoval a objemy prodejů byly slušné,“ říká Martin Vašek, generální ředitel a předseda představenstva ČSOB Hypoteční banky.

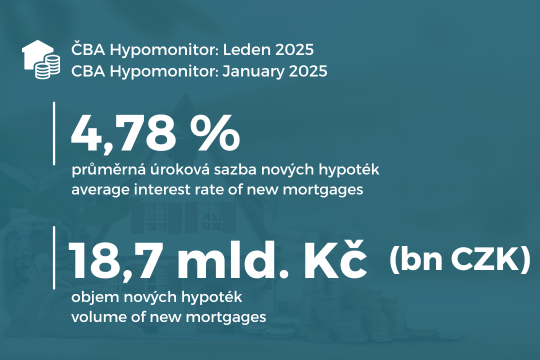

„I když leden tradičně přináší větší sezónní pokles objemu nových hypoték, letos tomu však rozhodně není a vidíme slibný start nového hypotečního roku. Průměrná úroková sazba nepatrně klesla na 4,78 %, zatímco průměrná výše nově poskytnuté hypotéky dále roste. Na základě aktuálních čísel by první čtvrtletí mohlo přinést výrazné oživení trhu, protože lidé začínají intenzivněji řešit otázku vlastního bydlení a mírný pokles sazeb může podpořit jejich rozhodování,“ říká Zdeňka Kovářová, manažerka hypotečních úvěrů a spotřebitelského financování z UniCredit Bank.

Tabulka č. 1: Shrnutí objemu poskytnutých hypoték a průměrných úrokových sazeb za leden 2025

|

|

Objem |

Počet |

Sazba |

|

|

|||

|

Celkem |

22,6 |

5 957 |

4,77 |

|

Nové

úvěry |

18,7 |

4 764 |

4,78 |

|

z

toho: |

|

|

|

|

na

koupi |

15,3 |

3 849 |

4,77 |

|

na

výstavbu |

2,7 |

649 |

4,73 |

|

ostatní |

0,8 |

266 |

4,99 |

|

Refinancované

z jiné instituce |

3,2 |

979 |

4,71 |

|

Refinancované

interně |

0,7 |

214 |

4,80 |

|

Pramen: ČBA Hypomonitor |

|

|

|

Průměrná hypoteční sazba pokračuje v klesajícím trendu

Graf č. 1: Průměrná hypoteční sazba – nové obchody

„Pokles úrokové sazby příznivě dopadá na rozpočet domácnost, ale to pouze částečně, asi ze dvou třetin, kompenzuje dopad nárůstu průměrné výše hypotéky. Celkový dopad na čistý příjem žadatele je tak asi mínus jedno procento,“ přidává Jaromír Šindel, hlavní ekonom České bankovní asociace.

Průměrná velikost hypotéky v lednu dále stoupla kvůli úvěrům na výstavbu

Graf č. 2: Průměrná výše skutečně nově poskytnuté hypotéky podle účelu

Dopad na průměrnou splátku

Tabulka č. 2: Měsíční splátka průměrné hypotéky v závislosti na délce splatnosti a úrokové sazbě

|

Průměrná velikost nové hypotéky v Kč: |

|

|

3

924 901 |

||||

|

Průměrná úroková sazba v %: |

|

2,0 |

3,0 |

4,0 |

4,78 |

5,0 |

6,0 |

|

|

|

|

|

Měsíční splátka: |

|||

|

Splatnost hypotéky v letech: |

15 |

25 257 |

27 105 |

29 032 |

30 587 |

31 038 |

33 121 |

|

20 |

19 855 |

21 767 |

23 784 |

25 425 |

25 903 |

28 119 |

|

|

25 |

16 636 |

18 612 |

20 717 |

22 441 |

22 945 |

25 288 |

|

|

|

30 |

14 507 |

16 548 |

18 738 |

20 541 |

21 070 |

23 532 |

|

Pramen: ČBA [2] |

|||||||

|

Pozn.: barevný sloupec odpovídá úrokové sazbě posledního ČBA

Hypomonitoru, ostatní sazby jsou ilustrační |

|||||||

[2] Tabulka

je k dispozici v souboru xls přiloženém na webových stránkách ČBA

Hypomonitoru

Hypoteční trh v roce 2024: Rekordní růst o 83 %

Graf č. 2: Celoroční objem a počet poskytnutých hypoték v letech 2021 až 2024

ČBA zveřejňuje souhrnné statistiky za celý bankovní trh

- Nákup nemovitosti

- Výstavba nemovitosti – včetně rekonstrukce nemovitosti

- Ostatní nová ujednání – pouze nové úvěry, které nijak nesouvisí s koupí nebo výstavbou nemovitosti, např. tzv. americké hypotéky, vypořádání SJM, zpětná úhrada kupní ceny, vypořádání dědického podílu, vypořádání družstevního podílu, atp.

- navýšení sjednané částky

- došlo k takovým změnám, že původní úvěr byl v rámci vykazujícího subjektu refinancován/převeden na nový úvěr. Jde tak o skutečně novou smlouvu, nikoli např. jen nové ujednání v rámci refixace stávající smlouvy. Proto je objem takových úvěru ve statistice ČBA nižší oproti „ostatním novým ujednáním“ ve statistice České národní banky.