ČBA Hypomonitor: Hypoteční aktivita v červenci dále zesílila

Průměrná sazba se mírně zvýšila na 5,07 procenta

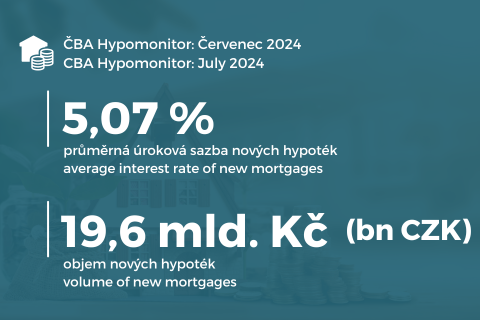

Praha, 13. srpna 2024 – Banky a stavební spořitelny poskytly v červenci letošního roku hypoteční úvěry za 23,8 mld. Kč, z toho skutečně nové úvěry činily 19,6 mld. Kč. Oproti červnu se hypoteční aktivita mírně snížila, to je však pro červenec tradiční vývoj a po jeho zohlednění by meziměsíční aktivita byla vyšší. V meziročním vyjádření růst zrychlil z červnových 80 % na téměř 110 %, což rovněž ilustruje příznivý červencový vývoj. Hypoteční trh v letošním roce tak pokračuje v oživování a objemy poskytnutých hypoték se v posledních měsících již dostaly nad úrovně roku 2020. Průměrná hypoteční sazba u nových úvěrů poprvé v letošním roce mírně vzrostla z 5,05 na 5,07 %. Vývoj tržních úrokových sazeb však patrně znovu otevírá prostor pro její budoucí pokles. Průměrná velikost hypotéky se dále zvýšila na 3,77 mil. Kč. Vzhledem k opravě reportovaných údajů jednou významnou bankou byly hodnoty od února tohoto roku revidovány. Uvedené informace plynou z údajů ČBA Hypomonitoru, který zachycuje data všech tuzemských bank a stavebních spořitelen poskytujících hypoteční úvěry.

Objem poskytnutých hypoték v červenci mírně meziměsíčně poklesl

Banky a stavební spořitelny dle ČBA Hypomonitoru poskytly domácnostem v červenci hypotéky v objemu 23,8 mld. Kč. Objem poskytnutých hypoték tak meziměsíčně poklesl o 1,3 mld. Kč, tj. 5 %. Červencová aktivita na hypotečním trhu však obvykle oproti červnu klesá dvouciferným tempem, z tohoto pohledu byl tak letošní červencový pokles mírnější. Červencový objem poskytnutých hypoték tak i přes meziměsíční zpomalení zůstává příznivý a potvrzuje, že oživování hypoteční aktivity v letošním roce pokračuje. To dokládá i meziroční růst, který zrychlil z červnových 80 na 109 %. [1]

[1] Data od února do června letošního roku byla s červencovým vydáním ČBA Hypomonitoru revidována vzhledem k opravě čísel ze strany jedné významné banky. Údaje o počtech a objemech poskytnutých hypoték tak byly navýšeny s tím, že významnější navýšení se týkalo zejména červnové a květnové hodnoty. S navýšením tržního podílu dané instituce se pak nepatrně pro červen snížila i průměrná úroková sazba u nově poskytnutých hypoték, a to z 5,06 na 5,05 %.

„Situaci na hypotečním trhu jednoznačně ovlivňují meziročně výhodnější sazby, odložená poptávka klientů a obnovený růst cen bytů a domů, jejichž nabídka navíc není nijak široká, takže kvalitní nemovitosti se prodávají rychle. Pozitivním trendem je rostoucí podíl hypoték na financování nízkoenergetických projektů, kde je mezi klienty významný podíl mladých lidí do 36 let,“ říká Martin Vašek, generální ředitel a předseda představenstva ČSOB Hypoteční banky.

Tabulka č. 1: Shrnutí objemu poskytnutých hypoték a průměrných úrokových sazeb za červenec 2024

|

|

Objem |

Počet |

Sazba |

|

|

|||

|

Celkem |

23,8 |

6 493 |

5,06 |

|

Nové

úvěry |

19,6 |

5 204 |

5,07 |

|

z

toho: |

|

|

|

|

na

koupi |

15,4 |

4 017 |

5,05 |

|

na

výstavbu |

3,3 |

893 |

5,07 |

|

ostatní |

1,0 |

294 |

5,26 |

|

Refinancované

z jiné instituce |

3,3 |

1 022 |

5,04 |

|

Refinancované

interně |

0,8 |

267 |

5,09 |

|

Pramen: ČBA Hypomonitor |

|

|

|

Objem skutečně nově poskytnutých hypoték bez refinancování v červenci dosáhl 19,6 mld. Kč. Meziměsíčně se objem snížil o 6,5 %. Objem refinancovaných úvěrů (interně či z jiné instituce) pak činil 4 mld. Kč, stejně jako v květnu. Podíl refinancovaných úvěrů na celkovém objemu poskytnutých hypoték činil v červenci 17,4 %, což je hodnota mírně nad celoročním průměrem ve výši 16 %. Počet nově poskytnutých hypoték dosáhl 5 204, což představuje 8% meziměsíční pokles, nicméně hodnotu nad celoročním průměrem ve výši 4 774 hypoték měsíčně.

„Letní sezóna a prázdniny jsou v posledních letech spojeny se zájmem o investice do rekreačních nemovitostí v zahraničí. Tento trend dle našich údajů letos dále zesílil, někteří klienti pak využívají pro nákup nemovitostí ve vybraných sousedních zemích i možnost využít jako zástavu hypotéky pořizovanou zahraniční nemovitost, což situaci dále usnadňuje a zároveň ukazuje, jak se tuzemský hypoteční trh postupně přizpůsobuje požadavkům klientů,“ připomíná Filip Vavruška, ředitel Oberbank Česká republika.

Průměrná hypoteční sazba nepatrně vzrostla

Úroková sazba u skutečně nově poskytnutých hypotečních úvěrů kosmeticky vzrostla z červnových 5,05 % na 5,07 %, což představuje první nepatrný růst průměrné sazby od května minulého roku. Realizované úrokové sazby na rozdíl od cen nabídkových reflektují skutečnou reálnou úrokovou sazbu u podepsaných hypotečních smluv.

Graf č. 1: Průměrná hypoteční sazba – nové obchody

Hypoteční sazby reagují s několikaměsíčním zpožděním především na vývoj tržních úrokových sazeb delších splatností. Promítá se do nich řada faktorů – nejen očekávaný vývoj základních sazeb ČNB, ale i výhled na inflaci, ekonomický vývoj či dynamika obdobných úrokových sazeb v zahraničí. Zmíněné tržní úrokové sazby delších splatností [2] po postupném rozkolísaném klesání začaly od března letošního roku opět růst. Tento vývoj se však v průběhu června otočil a zintenzivnil v posledních týdnech, kdy trhy začaly opětovně sázet na rychlejší pokles sazeb Fedu. Tuzemské sazby delších splatností se tak nyní pohybují na nejnižších úrovních v letošním roce a zároveň na nejnižších úrovních od přelomu let 2021 a 2022. Ve srovnání s minulým měsícem jsou zhruba o 0,25 procentního bodu nižší a pod průměrem letošního roku.

[2] Jedná se především o dlouholeté úrokové swapy (interest rate swap, IRS), které odráží cenu peněz v delších splatnostech, například 2 až 10 let.

„Vývoj tržních sazeb delších splatností v posledních týdnech opět otevírá prostor pro snižování hypotečních sazeb, které se v posledních měsících zastavilo. Sázky trhu na rychlejší pokles sazeb Fedu vedl i k výraznějšímu snížení tuzemských tržních sazeb, které tak nyní patří mezi nejnižší v letošním roce a zároveň na nejnižších úrovních od přelomu roku 2021 a 2022,“ říká Jakub Seidler, hlavní ekonom České bankovní asociace.

Průměrná velikost hypotéky postupně roste

Průměrná výše hypotéky v červenci pokračovala v růstu, a to z 3,72 na 3,77 mil. Kč. Od dubna tak průměrná výše hypotéky převyšuje dosavadní rekordní úroveň z listopadu 2021 ve výši 3,46 mil. Kč. Dosáhnout na vyšší hypotéku umožňuje postupný pokles hypotečních sazeb či uvolnění makroobezřetnostních příjmových limitů ze strany ČNB společně s postupným růstem reálných příjmů domácností. Výše hypotéky pak souvisí také s vývojem cen nemovitostí, které byly v 1. čtvrtletí letošního roku o necelých 10 % vyšší, než v posledním čtvrtletí roku 2021.

Scénáře vývoje měsíční splátky pro různé délky splatnosti hypotéky udává tabulka č. 2. Z ní je patrné, že růst hypotečních sazeb o jeden procentní bod znamená pro průměrnou velikost hypotéky zvýšení měsíční splátky o zhruba 1,5 až 2 tisíce Kč. Ve srovnání s 2% úrokovou sazbou, která byla na trhu běžná v dřívějších letech, tak znamená současná hypoteční sazba nárůst měsíční splátky u průměrné hypotéky zhruba o 6 tisíc Kč. [3] Splátka hypotéky ve výši jednoho milionu korun s 30letou splatností se současnými úrokovými sazbami se pohybuje kolem 5,5 tisíce Kč.

[3] Tabulka je k dispozici v souboru xls přiloženém na webových stránkách ČBA Hypomonitoru

Tabulka č. 2: Měsíční splátka průměrné hypotéky v závislosti na délce splatnosti a úrokové sazbě

|

Průměrná velikost nové hypotéky v Kč: |

|

|

3 772 189 |

||||

|

Průměrná úroková sazba v %: |

|

2,0 |

3,0 |

4,0 |

5,07 |

6,0 |

7,0 |

|

|

|

|

|

Měsíční splátka: |

|||

|

Splatnost hypotéky v letech: |

15 |

24 068 |

25 828 |

27 665 |

29 962 |

31 561 |

33 617 |

|

20 |

18 920 |

20 742 |

22 664 |

25 035 |

26 795 |

28 997 |

|

|

25 |

15 852 |

17 736 |

19 741 |

22 200 |

24 097 |

26 434 |

|

|

|

30 |

13 824 |

15 768 |

17 856 |

20 405 |

22 424 |

24 883 |

|

Pramen: ČBA |

|||||||

|

Pozn.: barevný sloupec odpovídá úrokové sazbě posledního ČBA

Hypomonitoru, ostatní sazby jsou ilustrační |

|||||||

Za celý rok 2023 se propadla aktivita na hypotečním trhu o čtvrtinu

Za celý rok 2023 poskytly banky a stavební spořitelny hypoteční úvěry v objemu 150 mld. Kč, z toho čistě nové úvěry bez refinancování činily 124 mld. Kč. Meziročně se jednalo o propad ve výši 24 %. To je dáno zejména skutečností, že první polovina roku 2022 byla stále z pohledu poskytnutých hypoték silná a na meziroční srovnání tak působí vyšší srovnávací základna z tohoto období. Za první polovinu roku 2023 se tak poskytlo meziročně o 50 % méně hypoték, za druhou polovinu roku 2023 naopak přes 50 % více. Ve srovnání s předpandemickými roky 2017-2019 byl objem poskytnutých hypoték v roce 2023 zhruba o třetinu nižší.

Graf č. 2: Celoroční objem a počet poskytnutých hypoték v letech 2021 až 2023

Pramen: ČBA Hypomonitor

ČBA zveřejňuje souhrnné statistiky za celý bankovní trh

Česká bankovní asociace zveřejňuje ve spolupráci s členskými bankami nové souhrnné statistiky z trhu bydlení. Jde především o objemy a počty nově poskytnutých a refinancovaných hypoték a příslušnou úrokovou sazbu. Tyto statistiky publikuje ČBA v agregované podobě za celý bankovní sektor na pravidelné bázi vždy zhruba v polovině měsíce. Šetření se účastní všechny tuzemské banky a stavební spořitelny poskytující v ČR hypotéky. Data jsou dostupná od ledna roku 2020 v přiloženém souboru na stránkách www.cbaonline.cz, kde lze také příslušné statistiky najít zvlášť pro banky a stavební spořitelny. Výše uvedené hodnoty jsou pro sektor jako celek, které lze v jednoduché grafické podobě sledovat také na stránkách cbamonitor.cz.

Metodika ČBA Hypomonitoru

ČBA Hypomonitor rozděluje poskytnuté hypoteční úvěry bank a stavebních spořitelen domácnostem do několika kategorií tak, aby byly rozlišeny nové úvěry od refinancovaných či interních refixací. Nové úvěry jsou pak vykazovány v kategoriích dle účelu úvěru:

1. Nové úvěry

Jsou úvěry, jejichž celý objem poprvé vstupuje do ekonomiky. Do této kategorie nepatří konsolidace úvěrů anebo refinancování úvěrů. Dělí se do tří kategorií:

- Nákup nemovitosti

- Výstavba nemovitosti – včetně rekonstrukce nemovitosti

- Ostatní nová ujednání – pouze nové úvěry, které nijak nesouvisí s koupí nebo výstavbou nemovitosti, např. tzv. americké hypotéky, vypořádání SJM, zpětná úhrada kupní ceny, vypořádání dědického podílu, vypořádání družstevního podílu, atp.

2. Refinancované úvěry z jiné finanční instituce

Jsou úvěry, které vznikly refinancováním jednoho nebo více úvěrů z jiné finanční instituce než té vykazující. Bez ohledu na výši refinancované částky a bez ohledu na výši případného navýšení se celková výše nově vzniklého úvěru vykazuje do této kategorie.

3. Navýšené anebo interně refinancované úvěry

Jsou úvěry, které již byly v předchozím vykazovaném období součástí portfolia vykazujícího subjektu, a ve vykazovaném období u nich došlo k některé z následujících změn:

- navýšení sjednané částky

- došlo k takovým změnám, že původní úvěr byl v rámci vykazujícího subjektu refinancován/převeden na nový úvěr. Jde tak o skutečně novou smlouvu, nikoli např. jen nové ujednání v rámci refixace stávající smlouvy. Proto je objem takových úvěru ve statistice ČBA nižší oproti „ostatním novým ujednáním“ ve statistice České národní banky.

Data pro ČBA Hypomonitor poskytují následující banky a stavební spořitelny: Air Bank, Banka Creditas, Česká spořitelna, ČSOB, ČSOB Stavební spořitelna, Fio banka, Hypoteční banka, Komerční banka, mBank, Modrá pyramida, MONETA Money Bank, MONETA Stavební spořitelna, Oberbank, Raiffeisen stavební spořitelna, Raiffeisenbank, Stavební spořitelna České spořitelny, UniCredit Bank.